海外の非鉄金属相場が冴えない。ロンドン金属取引所(LME)銅は今年1月、セツルメントで約5年ぶりにトン6000㌦を割り込み、その後も軟調な地合が続く。アルミやニッケルも相場の下落傾向が鮮明だ。過去10数年にわたって続いてきた、鉱物などあらゆる商品の相場が同時に上昇する「コモディティスーパーサイクル」は終わったとの指摘もある。新たに到来した「ダウンターン」の時代、日本の非鉄金属メーカーが成長し続けるには何が必要なのか。アナリストとして20年近く非鉄業界を見続けてきた、モルガン・スタンレーMUFG証券の五老晴信・マネージング・ディレクターに話を聞いた。

五老晴信(ごろう・はるのぶ)氏

五老晴信(ごろう・はるのぶ)氏

モルガン・スタンレーMUFG証券 株式統括本部 株式調査部 マネージング・ディレクター(鉄鋼・非鉄製錬・電線・総合商社業界担当)。1992年、慶大経卒、三井信託銀行に入社。事業会社融資などを経験後、97年に受託資産運用部で鉄鋼・非鉄・電線セクター担当アナリストとなる。00年、興銀第一ライフ・アセットマネジメント入社。株式運用グループでアナリスト兼ファンドマネジャーを務め、通信・総合商社・石油業界も併せて担当した。03年、モルガン・スタンレー証券(現モルガン・スタンレーMUFG証券)に入社、現在に至る。45歳。

非鉄企業は金属市況や為替など、まわりの事業環境によって業績が左右される。このためまずは金属市況の動きから話したい。10数年前、中国など新興国の成長で非鉄金属を含む資源の世界需要が急拡大し、逼迫した需給を背景に、相場水準は長期にわたって上昇を続けた。資源ブーム、コモディティスーパーサイクルと呼ばれるこの期間、非鉄業界の川上に当たる資源業界も能力増強に動いたが、新たな開発には資金と時間を要するため簡単に供給を増やせず、原料である鉱石の不足から非鉄相場は更に過熱した。

市況上昇の追い風が止んだ

――だが現在の非鉄市況は下落トレンドが強まっている。

五老 スーパーサイクル期に着手した川上の増産がようやく実現し、供給が追い付いてきた一方、中国などの景気減速で需要の伸びが鈍り、地金によっては供給過剰がみられ始めた。私自身は現在の状況を、資源業界が供給能力を拡大するまでの「タイムラグ」の修正が起きているのだと理解している。

にもかかわらず、供給は現在も増加傾向にある。資源メジャーなどの大手生産者が価格低下に伴う収入減を生産量の拡大によって補おうという傾向がみられるためだ。向こう2・3年を睨んだ時、非鉄市況に目立った先高観はなく、むしろ先安観も根強いといえる。

その結果、川上に対して川中・川下の立場が一気に回復してきている。例えば銅の製錬マージン(TC/RC)交渉などにも、それが如実に現れて来ている。14年末に銅製錬の国内最大手、パンパシフィック・カッパー(PPC)が米資源大手のフリーポート・マクモラン(FCX)と妥結した2014―15年積みのTC/RCは、13―14年積みより25%程度拡大した。我々が予想していた以上の改善で、これはサプライズだったと思う。

――非鉄企業の業績にはどんな影響が。

五老 非鉄全体の傾向として震災のあった11年をボトムに12年以降、企業の業績は拡大してきた。金属市況がピークアウトしたにもかかわらず業績が伸びたのは円安効果が大きい。ただ、事業環境に左右されがちな業界で、市況の追い風が止んだ影響はやはりある。その影響がはっきり出てくるのは今期からになる。もちろん円安の余波分はプラスに効くが、今期の業績予想を見ると減益と増益の企業が混在しており、ここ数年の勢いがないように思う。

――他にはどのような特長があるか。

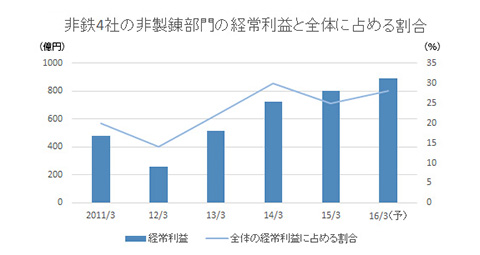

五老 製錬業界で顕著だが、自動車関連素材や電子部品材料など本業以外の事業を手がける多角化戦略を各社とも早い段階から進めてきた。その成果は着実に出てきていると思う。株式市場から見て面白い部分でもあるし、注目度も高い。今後も引き続き期待される部分だ。

リーマン・ショック後の業績拡大で財務内容が改善したことも特長だ。例えばリーマン・ショック直後の期、製錬大手4社のネットDEレシオの平均は約1・2倍だったが、直近では0・6倍。各社は今後、潤沢なキャッシュフローを背景に攻めの戦略に出やすい状況にあると言える。

「弱みの補完」より「強みの強化」が重要

――事業環境が変化する中、今後の戦略を考える上で何がポイントになる。

五老 事業戦略と財務戦略に分けて話したい。共通するキーワードは「質の向上」だ。

まず実際の事業では、世界経済の低成長シナリオが現実味を増す中、マクロ環境に頼らなくとも独自性をより発揮できるような、そして効率性を高められるような事業展開が求められている。弱みを補完するよりも、「強みをさらに強化」する方向が重要。財務内容に余裕が生じている今だからこそ、資金の使い道はこれまで以上にしっかり考えねばならないだろう。

――具体的には。

五老 例えばDOWAホールディングスが昨年11月に発表した中期経営計画を見ると、収益性が高い事業のウェイトを上げようとしている様子がよく分かる。環境・リサイクル事業ではPCB廃棄物処理事業の拡大を目指すほか、目立った競合がいないミャンマーなどに新たな最終処分場を建設する方針を示した。また金属加工では、国内主要2拠点で既存設備の増強と有効活用を狙った設備改造や、海外拠点の再整備などを打ち出してきた。国内外で強化のポイントが違うのも面白い。

――強みをさらに強化するためには国内では効率化、海外では顧客基盤の捕捉が必要になると。

五老 もっとも、規模が大きく効率化の余地も大きい鉄鋼業界と比べると、非鉄の製錬・加工業界が今後さらに効率を高める余地は限られている。鉄の場合、国内の設備集約を進める一方で、老朽化設備の更新など、投資回収が出来る効率化投資を大々的に行なおうとしている。だからコスト削減の規模が落ちない。これは我々から見るとサプライズだ。非鉄ではアルミ圧延のUACJが合併を機に工場間の生産体制の再構築に現在取り組んでいるが、1社1工場も多い非鉄業界で鉄鋼業界と同様の取り組みを行うのは難しい。

鉄鋼業界では設備を減らしても以前と同じアウトプットが出来るような技術開発も進んでいる。ポスコなど海外の同業には見られない、日本の鉄鋼メーカー独自の強みだ。海外の鉄鋼メーカーのリストラクチャリングは膨らんだ資産の削減であり、借金の返済。減らされるコストの基本は人件費を含めた固定費だ。だが日本の高炉メーカーは今回人員削減を行っていない。むしろ人を増やすという宣言をした。正に技術開発の賜物といえる。今後は非鉄業界でも効率化という方向での技術開発の重要性も高まるだろう。

――低成長時代の海外戦略のあり方について詳しく。

五老 非鉄の海外展開は基本的にはコストダウンのため、製造コストの低い地域に収益性の低い事業を移すことから始まったといえる。やがてそうした地域でも需要が伸び始めたので目的が需要地立地にややシフトした感があるが、もともと製造拠点ありきだったため、つくったものを誰にどう売るかという点でうまく機能しているかは非常に疑問だ。

「メーカー」から「サプライヤー」への意識転換を

例えば中国進出のケースを見ると、同じ企業グループの素材の製造子会社がやはり中国にあるのに、それらの工場から調達したものを使っていない例がある。グループとして戦略的に海外進出していないが故に、非効率性が目立つケースがある。

だから今後大事なのは1つは効率化。そしてもう1つは非日系企業、またはグローバルの幅広い顧客基盤をどう構築するかだ。特定の顧客企業や製品に軸足を置いた事業展開は、必ずしもうまくいかないケースの方が多いように思う。製品の優位性を維持するのも大変である上、何かのきっかけで技術トレンドが変わればそれまでの投資がすべて無駄になってしまいかねないからだ。

――幅広い顧客基盤をどう作るかは鉄鋼業界も苦しんできた。

五老 ただ鉄鋼業界では新たな取り組みも始まっている。一言で言えば、自社で一貫生産する自前主義から顧客確保主義――顧客の満足のために何が出来るかという視点への切り替えだ。例えば新日鉄住金は中国やインド、北米などで現地の強力なパートナーから原材料・半製品をローカルプライスで機動的に調達して加工し、販売している。そうした地域では自分たちは一貫製鉄メーカーではなく、リローラー(単圧メーカー)で良いという展開の仕方だ。実はこの方が数量拡張余地も大きい。自社の国内設備能力がボトルネックにならないからだ。ハイリスク・ハイリターンの大型投資ではなく、ミドルリスクで着実に稼げる事業モデルを立ち上げるという視点がある。「製造拠点」というより「顧客への供給拠点」であり、メーカーからサプライヤーへの転換を意識した展開になっているように思う。

成長率が高い時代であれば、こうした取り組みはなかなか評価されづらいかもしれない。大規模な一貫製鉄所を海外につくって、効率良く動かした方が有利かもしれない。だが安定低成長の時代には顧客を奪い合うことになるわけで、その時に「ツール」をもっているかどうかの差は大きい。

一方、JFEホールディングスは11年、JFE商事を完全子会社した。その際、JFE商事は「独自の市場開拓で業容拡大を目指す」というメッセージを出した。JFE材以外の商材を増やすことで、JFEホールディングスとしてのビジネスをさらに伸ばす余地があるという判断があるのだろう。

非鉄業界でもこうした大胆で柔軟な事業モデルで、グローバルな顧客基盤づくりにフォーカスした展開が今後出来るかどうかが、飛躍の差になってくるのではないかと思う。

海外現場の最前線で戦える人材の育成が必須

――非鉄業界でも川下の電子材料分野は、早い時期からグローバルな顧客を相手に厳しい競争を戦ってきた。

五老 銅箔やその川下のプリント基板などの電子材料分野は、確かに他の非鉄とは少し立ち位置が違うかもしれない。ただこうした分野も今や新たな展開が必要になっていると思う。10年以上前のITバブルの時代は、電子材料メーカーが開発した付加価値のある材料を顧客に提案するビジネスが有効だった。携帯電話にしろパソコン、デジタルカメラにしろ、家電各社が競って様々な形式の製品を出していたからだ。

だがその後スマートフォンやタブレットなど、従来のパソコン・デジカメの機能を1台で兼ねる製品が登場した。最終製品における機能集約が進む過程で規格の統一化がユーザー主導で進み、電子材料メーカーは従来の事業モデルを取りづらくなっている。代わって求められるようになったのが徹底的な効率性。本当は付加価値勝負で行きたいのに効率勝負を求められる、あるいは付加価値を高めるほどかえって利益率が下がってしまうという矛盾が起きているところが難しい。事業モデルの工夫が必要だろう。

――効率的な運営と顧客基盤強化のための新たな事業モデルをつくったとして、それを実行するためには何が必要か。

五老 海外で活躍できる人材の獲得や育成だ。規模の大きな鉄鋼業界でも喫緊の課題であり、非鉄業界にとっても容易でないのは確かだが、門戸を広げたり研修制度を工夫するなどの手を打っている企業と、何もしていない企業の差は5年後明らかだろう。非鉄業界の中では、古河電気工業や住友電気工業などの電線メーカーが比較的取り組みが進んでいるように見える。海外拠点が多く、早くから外国の顧客と付き合っていたことが背景にあるのだろう。例えば古河電工は2人の外国人が執行役員を務めている。これは業界内では一歩先んじた取り組み。もっと他の非鉄企業にも広がって良いと思う。

――再編統合の必要性についてはどう考えているか。

五老 特に川下業界では再編統合のメリットはあると思う。例えば伸銅品では大手メーカー同士の協業が進んできているが、まだ集約余地はあるだろう。

ただ私は海外拠点の再整理の方が、再編統合よりメリットは大きいと感じている。アジアならアジアに、ある企業の各部門がばらばらに進出しているところを、もっと効率的に運営できないかという工夫だ。例えば統括機能をもつ集約拠点をつくって、複数の拠点を管理するような試みがあって良いし、そうしたこと考えざるを得ない時期に来ているはずだ。

――財務面では何が戦略のポイントになるのか。

五老 「企業価値を高める」ということに、より厳しい視線が株式市場から向けられている。先に話したように、キャッシュが潤沢でその割に業績の伸びの追い風が吹いていないという状況だと、キャッシュはたまっていく一方になる。もちろん外部環境に左右されやすい中で、内部留保を厚くして体力を温存しておきたい経営者の思いも重々承知しているが、その場合、今後数年単位で企業価値が上がらなくなってしまうリスクもある。

利益が出ている事業でも売却する、という考え方もある

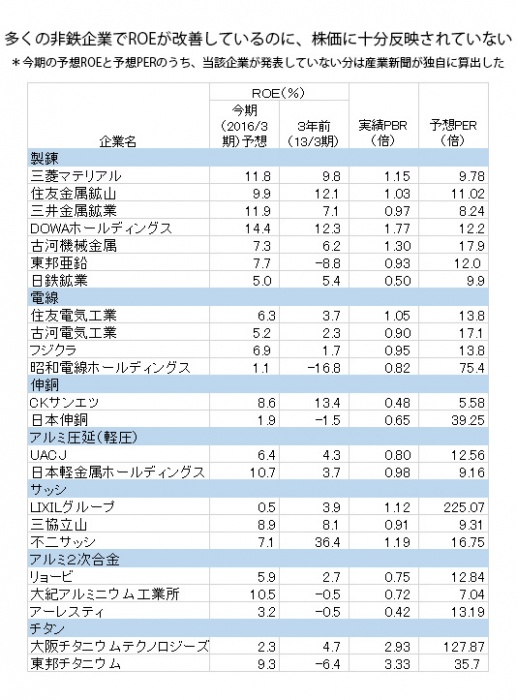

すでに株価にそれが現れている傾向がある。資本コストを上回る株主資本利益率(ROE)を示しているのに、実際はその倍率よりも低く評価されてしまっているケースが出ているということだ。例えば住友金属鉱山の前期のROEは9%台半ば。資本コストからすると、単純計算では株価純資産倍率(PBR)は1・2―1・3倍あってもおかしくない。だが実際の株価は1・0倍程度で取り引きされている。これは現在のROEが今後保てないと市場が評価していることに他ならない。

――どうすれば良いのか。

五老

――どうすれば良いのか。

五老 資本コストを意識した資本政策や株主還元、つまり適正なレバレッジとは何か、適正な内部留保の水準はどうかなどを議論した上で、外部に示すことが求められる。現在の株式市場が最も重視しているのはROEであり、各企業に対してもROEの目標値を示して達成することを求めていると捉えられがちだが、果たしてどうだろうか。ROEそれ自体は目的ではないと個人的には思っている。本当の目的は社会への貢献を通じて企業を成長させていくことのはず。そのための必要な手段が利益を確保することであり、きちんと企業価値を高めているかを測る物差しの1つとしてROEがある。

経営者としては、調達している資金のコストがどれだけあるか、現在の自社の価値がどれくらいあって、それを高めるためにどのように経営資源を配分すれば良いかという観点が一層必要になると思う。利益が出ていても投資効率が悪いものは事業ポートフォリオ上、必要ないという判断もあり得るだろう。

例えば三菱マテリアルは今年4月、超硬工具大手で日立金属傘下の日立ツールを買収した。三菱マテにとっては成長が続く超硬工具分野の強化のために必要な買収だったという位置づけだが、日立金属にとってもツールは年間数十億円を稼ぐ優良子会社。ではなぜ51%の株式を三菱マテに売却したのか。連結対象から外れ、持分法損益として寄与してくるが、三菱マテの海外販路の強さを生かした日立ツール製品の拡販などシナジー発揮を通じて、自社のみではなし得なかった成長の果実を両社で共有できれば、資産効率が上がるからだ。両社の狙いがよく伝わる戦略だと思う。

「今は低成長の時代でもあり無理に投資する必要はない、だが将来に投資のチャンスがあるかもしれない」という場合は一時的に自社株買いをして金庫株にしておくという選択肢もある。08年にJFEが実施したリキャップ型CB(CBを発行して調達した資金での自社株買い)が一例だろう。それ以外にも三菱商事が今年5月に実施を発表したハイブリッド債(財務の健全性を保ちながら投資にあてる資金調達を行う方法)など、資金調達に関しても今は様々な手法がある。非鉄業界の経営者は今後、そうした部分に気を配る必要も出てくるかもしれない。